La valoración de una empresa antes de que esta genere ingresos (pre-revenue) es uno de los puntos que debe ser negociado entre inversores “angel” y emprendedores, debido a que no existen en el mercado estándares de aceptación general para llevar a cabo la valoración y de que los objetivos de las partes negociadoras son opuestos ya que el emprendedor quiere que el valor de su empresa sea el mayor posible y el inversor quiere que ese valor sea lo más bajo posible para acceder a porción razonable de la propiedad de la empresa por el importe que va a invertir.

Métodos excelentes como punto de partida para valorar una start-up

1. Flujo de caja descontando

Se trata de un método de valoración utilizado para estimar el valor de una inversión en función de sus flujos de caja futuros previstos. El análisis DCF trata de averiguar el valor de una inversión hoy, basándose en proyecciones de cuánto dinero generará en el futuro.

Uno de sus objetivos se centra en estimar el dinero que un inversor recibiría de una inversión, ajustado por el valor temporal del dinero. Un euro hoy vale más que un euro mañana porque puede invertirse.

La fórmula del DCF es:

CF1 dividido entre la suma de (1+WACC)^1. El resultado debe sumarse a CF2 dividido entre la suma de (1+WACC)^2 y así sucesivamente si hubiera más años

donde:

- CF → Free Cash Flow

FCF = EBIT + amortización + depreciación +/- WC – CAPEX

- r → tasa de descuento o Wacc

WACC = (D/(D+E))*rd*(1-t) + (E/(D+E))*re

2. Valoración por múltiplos

La valoración por múltiplos es una técnica en que se trata de fijar el precio potencial de la empresa objetivo a partir del precio pagado por otras empresas que se consideran similares o comparables.

Por lo tanto, se ha de detectar empresas que tengan similitud en ciertos aspectos. Los criterios de selección comparables son: misma industria, negocios similares, mismos países, tamaños similares, crecimientos similares…

Ventajas:

- Punto de partida para una valoración.

- Método sencillo, útil cuando no hay información disponible de la empresa.

- Herramienta de contraste del DCF.

Desventajas:

- Pierde valor a lo largo del tiempo.

- Los parámetros comparados deben ser homogéneos. No es válido para todas las empresas.

El Earning Multiplier Method se calcula: Multiplicador de EBITDA/ beneficio neto

3. Método de transacción precedente

Este método estudia las transacciones de ventas de empresas previas en el mismo ciclo económico. Es un método de valoración en el que el precio pagado por empresas similares en el pasado se considera un indicador del valor de una empresa. El análisis de transacciones precedentes crea una estimación de lo que valdría una acción en el caso de una adquisición.

Se pueden derivar múltiplos de valoración dividiendo el valor de la transacción por las finanzas de la empresa objetivo. Los múltiplos de valoración se aplican a la empresa que se está valorando para obtener un valor teórico del negocio.

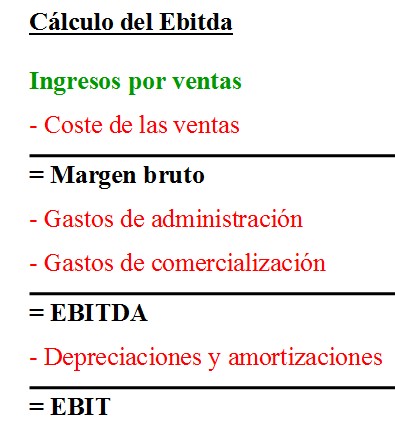

4. PV(EBITDA) + MULTIPLICADOR

El ratio financiero EBITDA muestra el multiplicador del valor de la compañía sobre los recursos que genera una empresa con independencia de su estructura financiera, su tasa impositiva y su política de amortizaciones.

Se trata de un múltiplo muy común en los múltiplos de valoración de la empresa debido a los siguientes motivos:

- Ignora los efectos de los impuestos y puede comparar empresas de diferentes países.

- Es un ratio utilizado en las OPAS (Ofertas Públicas de Adquisición) porque tiene en cuenta el valor de mercado de la empresa, que se deriva del valor de mercado y de la deuda neta de la compañía, por lo que el nuevo comprador tiene en cuenta la deuda que tendrá y asume los pasivos futuros.

En este método se ha de calcular el valor presente (PV) de la compañía, con la siguiente fórmula:

PV(EBITDA) = EBITDA/(1+wacc)^1 + EBITDA/(1+wacc)^2 + EBITDA/(1+wacc)^3 + … + EBITDA/(1+wacc)^n

5. Enfoque de estimación

Para startups que no han empezado a facturar, es decir, que están en una fase inicial (MVP o beta). Este tipo de método utiliza variables más cualitativas del propio negocio.

Elementos a considerar:

- Equipo

- Mercado/ sector: comparables → time to market.

- Clientes potenciales → pipeline o embudo de ventas: sirve para medir y calibrar la salud de las ventas futuras

- Producto

Y por útimo te dejamos por aquí algunos links de interés:

📃 Métodos de valoración de una startup

¿Necesitas ayuda con tu Pyme? Nosotros te ayudamos