Si estás pensando en buscar inversión es muy importante que sepas cómo hacer un buen ‘Investor Deck.

Qué es un Investor Deck

El Investor Deck es el primer contacto que tiene un inversor sobre tu empresa. Recuerda que no hay una segunda oportunidad para causar una buena primera impresión.

Hay que tener en cuenta que un fondo de venture capital en España recibe unos 120 proyectos al mes y según Tech Crunch el tiempo que tarde un inversor en revisar un deck es de 3 minutos 44 segundos, por lo que un deck para inversores que sea atractivo es fundamental.

Además, los emprendedores no suelen poder explicar su empresa antes de que el inversor analice el Investor Deck, por lo que tiene que generar el suficiente interés como para que quiera continuar con el análisis de la oportunidad.

Cuando trabajéis cada diapositiva de vuestro deck de inversión tenéis que pensar en el mensaje que queréis transmitir al inversor. En las notas ocultas podéis escribir todas las preguntas que intenta resolver cada diapositiva. Según Sequoia Capital la estructura recomendada es de 10 diapositivas, que se podrían resumir en lo que te detallamos a continuación.

Por ejemplo, en lugar de poner como título de la diapositiva “1. Problema” se propone “La mala previsión de los procesos de construcción generan unas pérdidas de 26.000M€ a las promotoras inmobiliarias” Además, si es necesario se podrían utilizar varias diapositivas para un mismo punto.

Consejo: Si no tienes un diseñador gráfico en tu equipo, contrata un freelance. Mi recomendación es hacerlo en inglés ya que demuestra la ambición internacional del proyecto (puedes tener ambas versiones).

Estructura del Investor Deck

1. Portada

¿De qué va esto?

La portada de tu investor deck debería ser lo más limpia y visual posible. Debería contener lo siguiente:

- Nombre y logo de la startup

- Describir lo que hace la empresa o incluso la misión (tiene que entenderse el modelo de negocio y el mercado al que se dirige)

- Fecha de cuando fue actualizado el documento abajo a la izquierda

- Investor deck

2. Problem

¿Qué relevante y grande es el problema?

En el deck para inversores hay que describir el problema que tiene tu cliente objetivo. Puedes especificar al nicho al que te diriges porque has detectado que en ese segmento de mercado el problema es más acuciante. Por ejemplo, no hablar de pymes en general y especificar pymes del sector retail con una facturación entre 10M€ y 50M€, que ya tengan implantado un ERP (Enterprise Resource Planning).

Como los inversores no son expertos en todos los sectores, para que conozcan de primera mano el problema que solucionas puedes intentar ponerlo en contacto con un cliente para que él mismo se lo cuente. Las empresas B2C son más fáciles de entender, pero en B2B es muy útil y te puede hacer avanzar con un inversor a la siguiente fase.

¿Es un problema importante? ¿Es un problema global? ¿Es un “must to have” o un “nice to have”? Intenta cuantificar el problema, por ejemplo “No saber cómo se va comportar el suelo durante una obra, puede suponer una desviación del presupuesto del 10% que representa una pérdida de 26.000M€ al año”

Consejo: Hay que segmentar muy bien el Ideal Customer Profile, ya que cada tipología de empresa requerirá un go-to-market diferente.

3. Unique Selling Proposition (USP)

¿Por qué tu solución resuelve de la mejor manera el problema?

Hay que esforzarse para que se entienda bien. Es un buen momento para explicar la tecnología, UX, roadmap, etc. Se puede hablar de producto, features, tecnología (pero sin entrar mucho en detalle, para eso están los anexos).

¿Cómo añade valor tu solución a tu cliente? ¿Cuánto vende más tu cliente gracias a tu software? ¿Qué ahorro en costes anuales tiene tu cliente gracias tu solución? Si puedes cuantificarlo mucho mejor.

Puedes crear una tabla que correlaciones para cada problema del cliente con las funciones de tu Unique Selling Proposition. Si tu solución es 7x mejor que las soluciones actuales, explica en tu investor deck cómo lo haces ¿Qué hay dentro de tus producto/procesos que te hacen mejor? ¿Por qué es mejor?

Cuando los analistas terminen de analizar el deck para inversores, es vital que ocurra lo siguiente:

- Se entienda el problema, importancia y magnitud del mismo.

- Se comprenda cómo las soluciones actuales intentan resolver el problema actual, pero no lo resuelven bien, por lo que el problema es aún más interesante. “The Old Way of Doing Things”

- Se entienda cómo vuestra Unique Selling Proposition resuelve mejor el problema comparativamente que el resto de soluciones disponibles en el mercado. “The New Way of Doing Things”

4. Momentum

¿Por qué ahora?

Lo importante no es solo estar en el momento adecuado, sino de mantenerlo. Está muy relacionado con el mercado, aquí tenemos que dejar claro las tendencias del sector.

La mejor manera de saber si es un buen momento es hablando y entendiendo a tus clientes, otras formas de hacer ver que tu startup está en un buen momento pueden ser: recibir una financiación pública, contratar a un empleado clave,tracción, operaciones de M&A en tu sector, etc.

Sam Altmam ex-presidente de Y Combinator lo expresa de la siguiente manera:

“Momentum is everything in a startup. If you have momentum, you can survive most other problems. If you do not have momentum, nothing except getting momentum will solve your problems.”

5. Market Size

¿Es lo suficientemente grande o va a crecer lo suficiente?

También tienes que plasmarlo en el deck para inversores. Seguramente sea una de las diapositivas más importantes y la mayor causa de rechazo de oportunidades por inversores.

Empieza cuantificado el mercado en el que actúas (España) y luego según tu plan de crecimiento otros mercados. Hay que dejar claro que tienes foco y que no vas a dividir tus esfuerzos en varios mercados si no eres ni capaz de abarcar uno.

Cuantifica en la medida de lo posible el Total Addressable Market (TAM) anual del mercado al que te diriges.

6. Team

¿Por qué vosotros vais conseguir que esta empresa sea la mejor en su mercado?

Se recomienda una foto por cada puesto clave, los logos de las empresas en las que ha trabajado, universidades relevantes, hitos relevantes conseguidos anteriormente, unas breves líneas de cada uno y el enlace a sus perfiles de LinkedIn.

El inversor quiere saber si tienes un equipo con los roles principales cubiertos, que sea complementario y sobre todo tienen que entender que seréis capaces de llevar la empresa al siguiente nivel.

Características a destacar:

- Experiencia en el sector

- Experiencia en empresas relevantes

- Experiencia en startups que han tenido éxito

- Experiencia internacional

- Idiomas

- Fundador de otras startups

- Etc…

7. Business Model

¿Cómo ganas dinero?

Hay que explicar de forma sencilla la monetización.

Si hay varios modelos de negocio por ejemplo SaaS y transaccional, indica en tu investor deck qué porcentaje de ingresos proviene de cada modelo.

Describir modelo de pricing lo más simplificado posible. ¿ticket medio? ¿take rate?

Si tienes hardware, se podría indicar cómo lo financias.

Consejo: En el deck no indicaría futuras líneas de negocio, porque puede indicar pérdida de foco y que el modelo de negocio no es lo suficientemente rentable y necesitas abrir nuevas líneas. Es un arma de doble filo que hay que saber cómo utilizar.

8. Go to Market

¿Cómo captas y retienes clientes tu empresa?

Esta diapositiva del deck para inversores la vamos a dividir dependiendo del modelo de negocio, y explicando si la empresa tiene en marcha una sales machine que haga escalable el crecimiento:

- B2C: Tráfico, Canales, embudos de conversión, CPC, CPL, CPA, etc.

- B2B: Cuántos leads generas al mes, de qué canales vienen, ratios de conversión por etapas en vuestro funnel, paridad SDR/KA, diferenciar inbound y outbound, etc.

¿Qué haces para aumentar la retención y upselling de clientes actuales?

Es muy recomendable para empresas B2B poner como anexo de tu investor deck el pipeline de clientes y cuánto podrían llegar a generar dichos clientes.

9. Competition

¿Por qué tú vas a ser el ganador en este mercado?

La empresa tiene que ser capaz de crear barreras que le hagan mantenerse en el largo plazo.

Explica en tu investor deck por qué tu solución (producto) es mejor para el nicho de mercado en el cuál te enfocas y por qué tu empresa (modelo de negocio, funding, equipo, tracción, ventajas competitivas, etc.) es la mejor de todas.

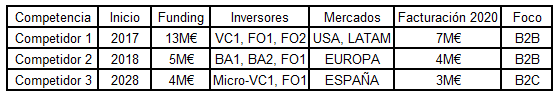

Describir y explicar por lo menos una unfair advantage que te haga ser mejor que tu competencia. Que se entienda porqué en tu mercado es tan importante dicha unfair advantage, aún más en sectores con mucha competencia. Además se recomienda una tabla con la siguiente estructura:

10. Financials

¿Tiene tracción y qué calidad de ingresos tiene?

En este apartado del investor deck, tenemos que demostrar síntomas de buena salud en la empresa como tracción, retención, etc. Para ello utilizaremos los siguientes tipos de indicadores con gráficas de la mejor manera visual posible:

- KPI’s: nº clientes, MRR, churn, retención, burn rate, runway, ticket medio, repetición, cohortes, etc.

- Métricas financieras: GMV, margen bruto, facturación, etc.

Si la empresa ya tiene tracción se podría adelantar esta diapositiva después de explicar de la diapositiva de USP.

Consejo: Es muy importante utilizar gráfico que ayuden a demostrar la tracción, prueba con meses, trimestres y años.

11. Units Economics

¿Qué potencial tiene esta startup?

Es un indicador de rentabilidad que mide la relación entre el margen que proporciona una unidad de venta respecto de los costes de adquisición de dicha venta.

Voy a utilizar el ejemplo de Netflix: Lo primero es identificar la unidad base, que serán los suscriptores, lo segundo los costes de adquisición de clientes (CAC) y por último el valor que nos va aportar un subscriptor a lo largo de su ciclo de vida (CLV).

CLV: 144€ / CAC: 42€ = 3,5€. Este ratio representa que por cada Euro invertido en captación de clientes obtiene 3,5€ de margen.

Con esto en mente tenemos que tener en cuenta cómo va evolucionar este ratio para poder proyectar nuestro plan financiero. El siguiente gráfico representa la cuenta de pérdidas y ganancias de Netflix de 2017 por cada suscriptor.

12. Road Map

¿Es lo suficientemente ambicioso?

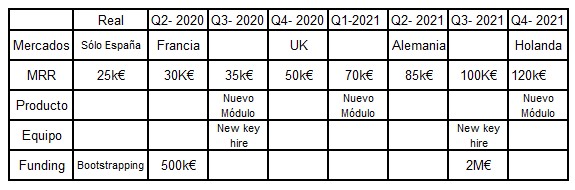

Es aconsejable describir en tu deck para inversores un roadmap explicando que se va a conseguir en diferentes niveles como se explica en la siguiente tabla.

Se podría explicar algunas métricas de eficiencia respecto del capital levantado (si ha habido rondas anteriores), porque los inversores van a medir la eficiencia del capital. Por ejemplo cómo han decrecido los CAC en el tiempo.

13. Investment Size & Use of Funds

¿Cuánto y para qué?

Describir tamaño de ronda y destinos de los fondos con un pie chart.

También convendría explicar cuantos meses de caja consigues con la ronda y qué hitos vas a conseguir con la ronda.

No se recomienda poner valoración, es información muy sensible y te puede cerrar puertas antes de haber generado interés.

14. Why should you Invest in this Startup?

Haz en tu investor deck un resumen de las razones (en bullet points) de porqué dicha empresa va a ser la ganadora de esta industria y por lo tanto el inversor debería invertir en ella. Ejemplos:

- Exits del sector, si es un mercado donde hay muchas operaciones de M&A o IPOs.

- ¿Por qué vosotros? Refuerza al equipo.

- Unfair competitive advatages.

15. Contact details

Y por último, en el deck para inversores tiene que aparecer una diapositiva limpia que contenga los datos de contacto del CEO, logo de empresa y nombre de empresa.

Podrías incluir un link (CTA) del calendario del CEO para agendar una reunión directamente con él.

Más allá de lo comentado, no es recomendable innovar mucho en la estructura, sino crear un data-room en el que tener más información para los inversores más interesados:

- Descripción más técnica del producto o del problema que solucionas

- Descripción de clientes actuales

- Pipeline de clientes

- Cap table

- Cohortes de uso, cohortes de retención, cohortes de monetización,

- Contacto de clientes o inversores actuales para solicitar feedback

- Cuantificación del mercado más exhaustiva, etc.

Consejos para buscar inversión

1. El momento

Escoge estratégicamente el momento de abrir la ronda, no esperar a que te haga falta de verdad porque el inversor lo sabrá y estarás es una situación de desventaja en la negociación. El mejor momento es cuando puedas demostrar tracción, para ello puedes intentar jugar con grandes contratos, estacionalidad, etc.

2. El tiempo

Dedica el tiempo necesario a preparar la ronda y entregables. No contactes con ningún inversor antes de ello, porque te van a solicitar documentación que no aún tienes e irás cerrándote puertas

3. La coherencia

Prepara los entregables de manera seria y que tengan coherencia entre ellos. Si no cuentas con un diseñador en el equipo, para elaborar el deck es muy recomendable contar con ayuda de un freelance.

4. El feedback

El deck es dinámico, con el feedback de los inversores tienes que ir adaptándolo. Por ejemplo, si en las conversaciones con inversores notas que tienen dudas sobre el mercado, intenta modificar la presentación/discurso para intentar mitigar esta debilidad. Por ello, lo recomendable es ir contactando a los inversores por batch y no todos a la vez.

5. La segmentación

Si has segmentado bien a los inversores a los que tienes que dirigirte, intentar llegar a ellos a través de alguien para generar más confianza y que el inversor “se lo mire con más cariño”.

6. El funnel

Construye un funnel de inversores para hacer mejor el seguimiento y llevar trazabilidad de todas las conversaciones.

7. El lead investor

Céntrate en conseguir un Lead Investor y crear una sensación de “FOMO” al resto de inversores para cerrar pronto la ronda.

Desde Innova, podemos ayudarte con tus necesidades financieras. Contacta con nosotros

Visita nuestro blog y lee más artículos sobre el sector